不動産を売却する際にかかる税金といえば、不動産譲渡所得税が有名です。

不動産譲渡所得税は、売却して得られた正味の儲けである「売却益」に課税される税金です。数ある税目の一つですが、我が国の税体系は非常に複雑で、不動産売却の際には不動産所得税以外にもさまざまな税目が絡み合っています。

これは、複数の税目が相互に補完し合うことで、不当な課税回避を防ぐ目的があるためです。

不動産売却と関係のある税目が「贈与税」です。

名前は聞いたことがある人も多いと思いますが、仕組みは単純ではありません。

不動産の取引にあたっては高額な贈与税が課されることもあるので、不動産オーナーならば押さえておくべきです。

この章では、不動産の売却と贈与税の関係について解説します。

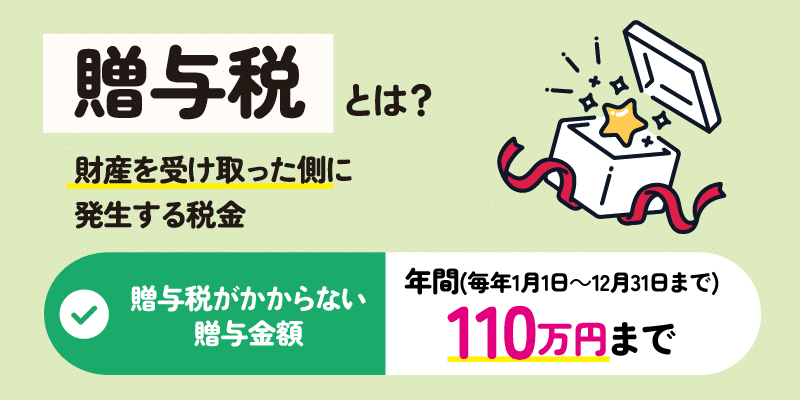

贈与税ってどんな税金?

まずは、贈与税の基本的な概要を理解しましょう。

「贈与」とは、民法上において何らかの財産を無償で他者に提供する行為をいいます。

贈与は、法律上は契約行為であり、贈与を受ける側が承諾して初めて成立します。

一方、「贈与税」は税法上で定められた税金であり、贈与を受けた側は無償で財産を手に入れたのだから、それは儲けであろう」ということで、その財産に課されるものです。

つまり、贈与税は財産を受け取った側(受贈者)に発生する税金です。

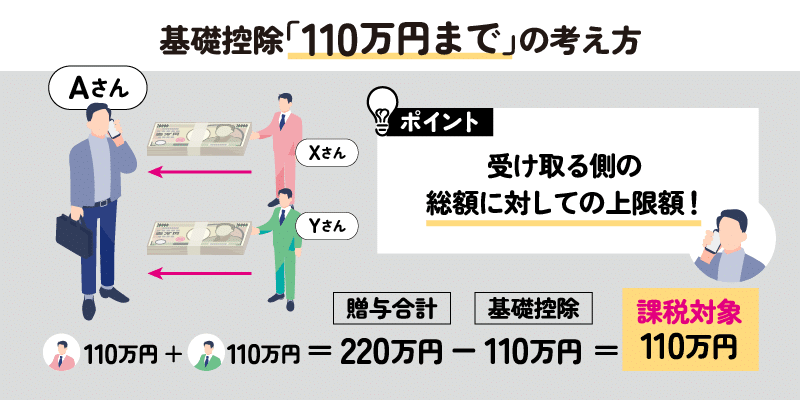

贈与税には「基礎控除」という控除があり、一定額までの財産であれば贈与税がかからない仕組みとなっています。

基礎控除は年間(毎年1月1日~12月31日まで)110万円までですが、これは受贈者についてのことで、財産を交付する側(贈与者)についてではありません。

例えば、Aさんが5月にXさんから110万円を、8月にYさんから110万円を贈与された場合、贈与額合計220万円から基礎控除110万円を差し引いて残った110万円に贈与税が課されます。つまり、Aさんは差額の110万円に課された贈与税を支払うことになるのです。この仕組みを暦年課税といいます。

贈与の対象は金銭に限らず、有価証券や不動産も対象です。

基本的に贈与税は、「個人から個人へ」財産が提供された場面で課税の可能性が出てきます。

個人から法人への財産提供や、法人から個人への財産提供の場合は原則としてそれぞれ法人税や所得税などの課税対象として扱われます。

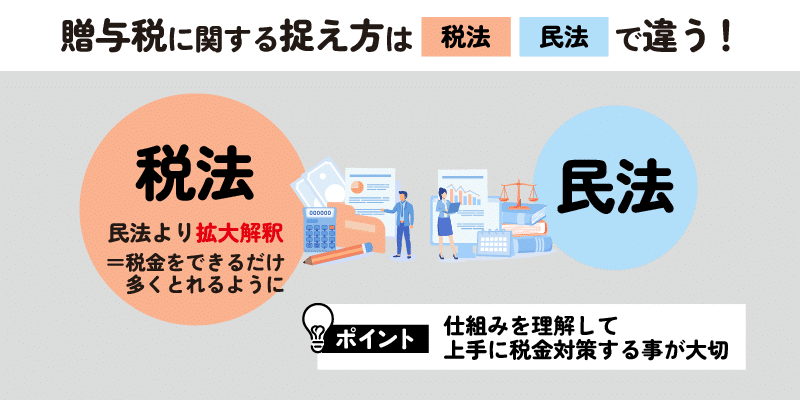

ただし、「贈与行為」そのものと「贈与税」については、民法と税法で運用している法律自体が違うため、考え方は異なります。

税法でいうところの贈与は、民法上の贈与行為よりもかなり拡大解釈をして、税金をできるだけ多くとれるように構成されているのです。

そのため私たち国民としては、その仕組みを理解して、可能な限り無駄な税金を払わないようにしたいものです。

税務署は丁寧に教えてはくれないので、自己防衛するしかありません。

ちなみに、贈与税についての規定が格納されているのは「相続税法」という法律です。

贈与税は相続税とも強い関係があり、相続税を補完する目的で制定された経緯があるので、相続税法の中に格納されることになったのです。

税務署の視点に立つと贈与税の注意事項が理解できる

自衛すべき私たち国民としては、税務署が贈与税について実際にどのように運用しているのかを知ることで、無駄な課税を避けることができます。

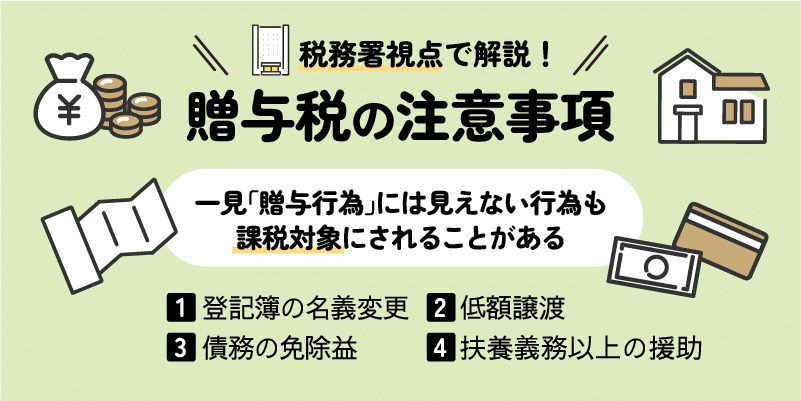

民法上の贈与はあくまで「無償で」何らかの財産を他者に提供することですが、税法上の取扱いはそれだけではなく、無償でなくとも贈与税が課されることがあります。

また、一見「贈与行為」には見えない行為も課税対象にされることがあるので、この点を押さえておく必要があります。

例えば、以下のような行為は贈与税が課される可能性があります。

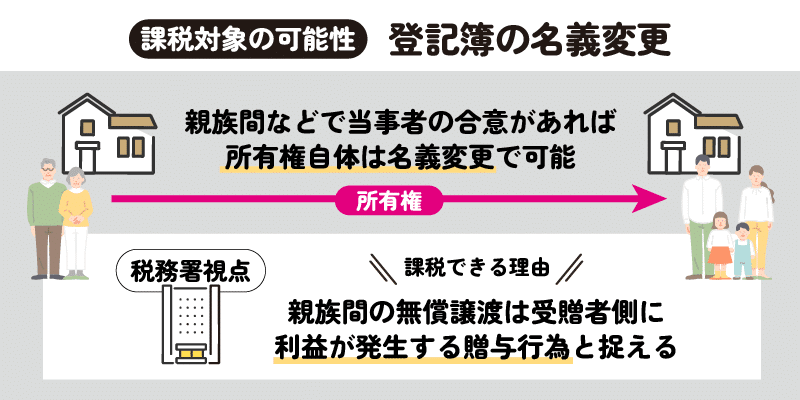

①登記簿の名義変更

不動産は、登記をすることで所有権者や抵当権者など各種の権利設定の状況を公にできます。

親族間などで当事者の合意があれば所有権自体は名義変更で可能ですが、実は法務局と税務署は連絡体制が敷かれているので、不動産の登記内容に変動が出たら、その状況が税務署にも伝わるようになっています。

税務署としては「課税できる理由」があればそこを突いてくるので、所有権者変更があった場合は、その際に税金が納められたかどうかをチェックします。

納税が確認されなければ「お尋ね」を出し、名義を変更することによって税金が発生する可能性があることを通知します。

親族間での無償譲渡は受贈者側に利益が発生する贈与行為と捉え、税務署はそこに課税してくるのです。

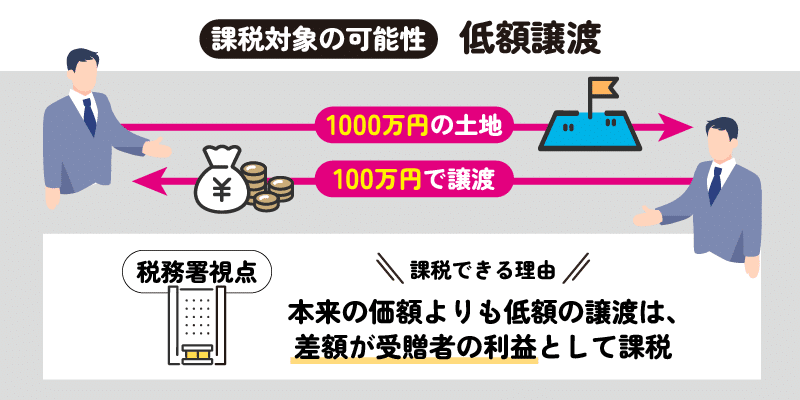

②低額譲渡

無償での財産提供が贈与行為となるのであれば、ごくわずかな対価で譲渡するのはどうでしょうか。

例えば、1,000万円の土地を100万円で譲渡すれば無償提供ではないので、民法上の贈与にはならないはずです。

税法上の贈与行為はかなり拡大されるとお話しましたが、税法上では上記のような行為を「低額譲渡」とし、本来の価額よりも低額でなされる譲渡については、本来の価額との差額に贈与税が課税されます。

上の例でいえば、差額の900万円を受贈者が得る実質の利益であるとして、これに贈与税が課税されます。

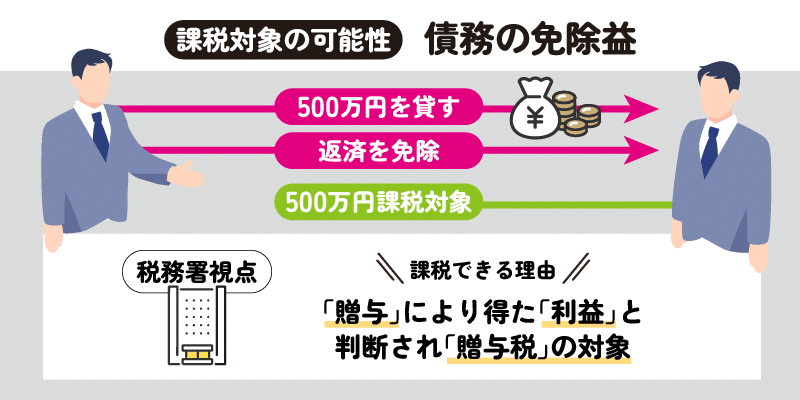

③債務の免除益

例えば、AさんがBさんから500万円を借りていて、Bさんがこの借金を免除した場合、Aさんは実質的に500万円分の利益を得たことになり、500万円に贈与税が課されます。

ただし、Aさんに資力がなく実質的に弁済能力がない場合、贈与税は課税されません。

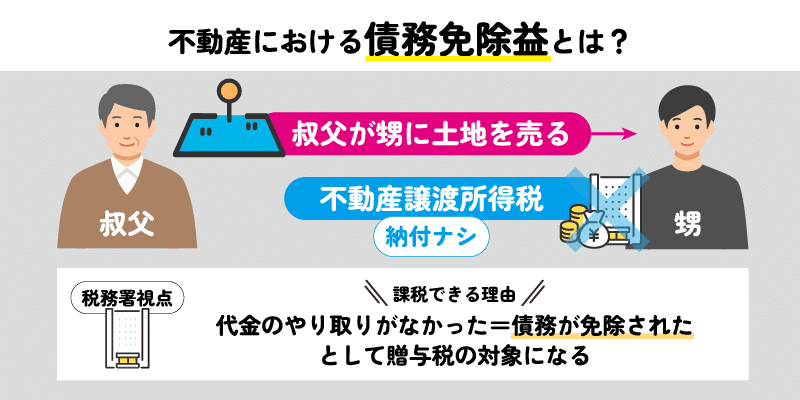

また、親族間であっても、不動産の取引は適正な市場価格で行わないと贈与税の対象になることがあります。併せて覚えておきましょう。

例えば、親族間で市場価値と同等の価格で不動産の売買取引をしたら、税務署に不動産譲渡所得税が納められるはずです。

しかし、納税していない場合、税務署は契約したものの、結果として代金のやり取りがされず、債務を免除されたのではないか?と考えます。

そうであるならば、債務免除益であるとして受贈者に課税してくるわけです。

ついやってしまいがちなシーンとしては、親族間で共有している不動産の売却時です。売却の手続きが面倒だとして、特定人に名義を変えてしまうと、取引の対価が発生せず不動産譲渡所得税も納めないため、税務署に目を付けられることになります。

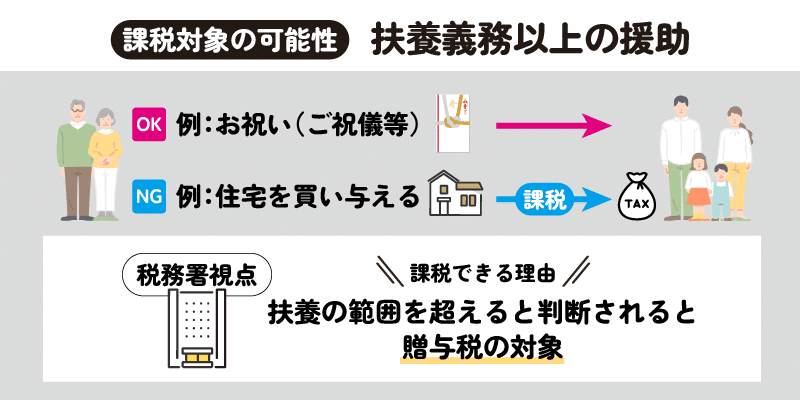

④扶養義務以上の援助

親子など親族間では民法上の扶養義務が課せられています。

基礎控除とは別に、扶養義務の範囲内の財産提供であれば贈与税はかかりません。

食費や教育費などで社会通念上妥当な範囲であれば扶養の範囲として課税されませんが、これを超えた部分については贈与税の対象になります。

例えば、住宅を買い与えるような行為は扶養の範囲を超えると判断されるので、贈与税の対象になります。

以上、これまで紹介した例はシンプルな贈与行為ではないものの、税務署からみると課税のチャンスとなってしまうことに注意してください。

贈与税はどれくらいかかる?一覧表アリ!

贈与税は課税対象の価額に一定の税率をかけて算出しますが、税率は近年、仕組みが大きく変わりました。

贈与財産を「一般贈与財産」と「特例贈与財産」にわけ、それぞれで税率設定を変えたのです。

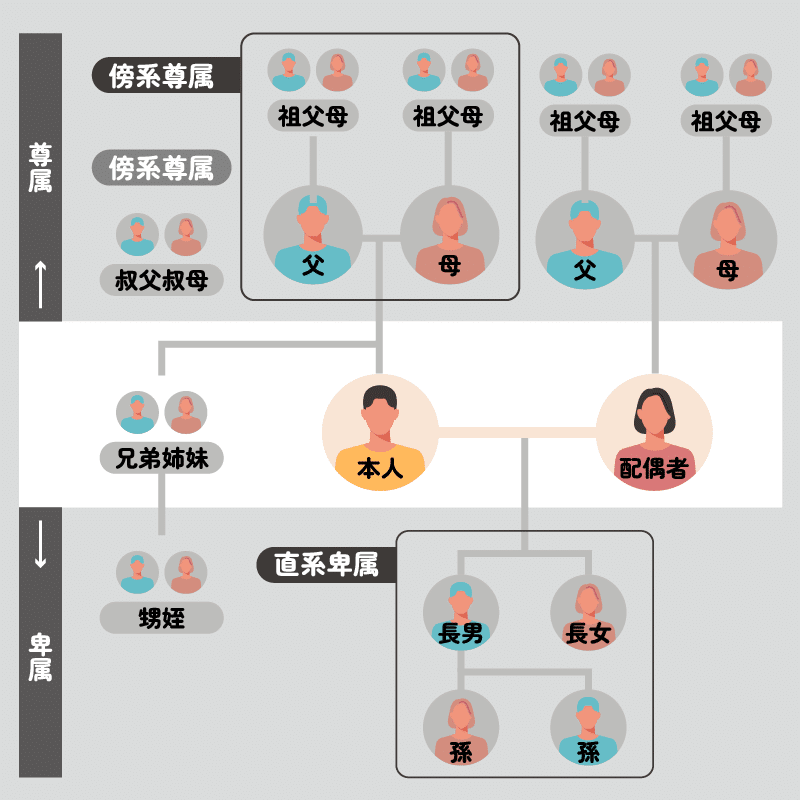

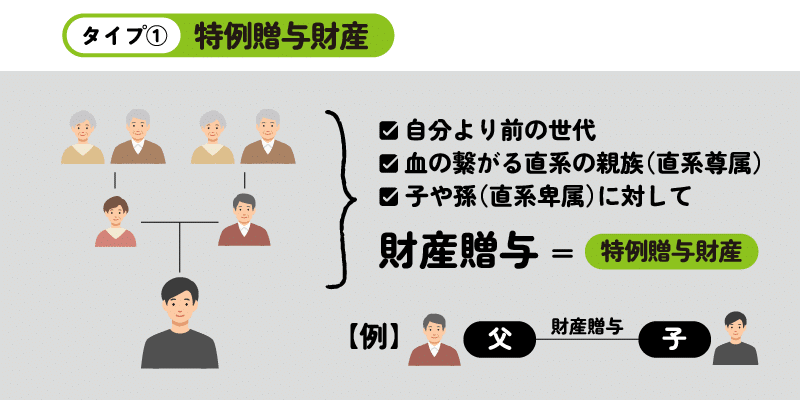

特例贈与財産は、父母や祖父母など直系尊属から、贈与の年の1月1日において18歳以上(※)の子や孫など直系卑属に対してなされた贈与財産のことを指します。(※ただし、令和4年3月31日以前の贈与については20歳となります)

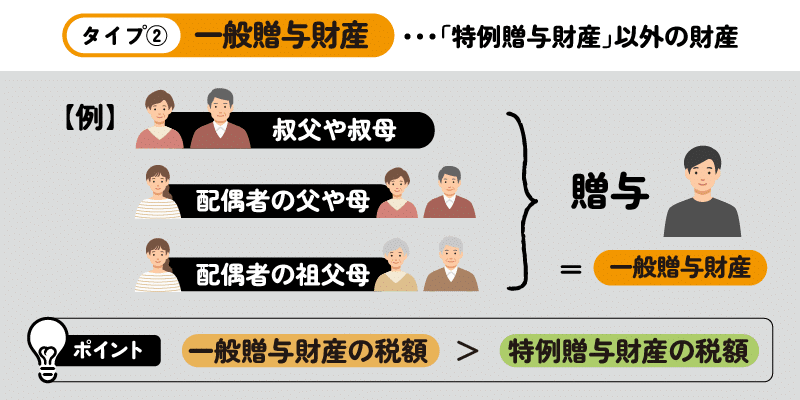

一般贈与財産はそれ以外の財産です。

特例贈与財産の税率と控除額

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 控除なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

一般贈与財産の税率と控除額

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 控除なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

贈与税は負担大!家族に相続する際は要注意!

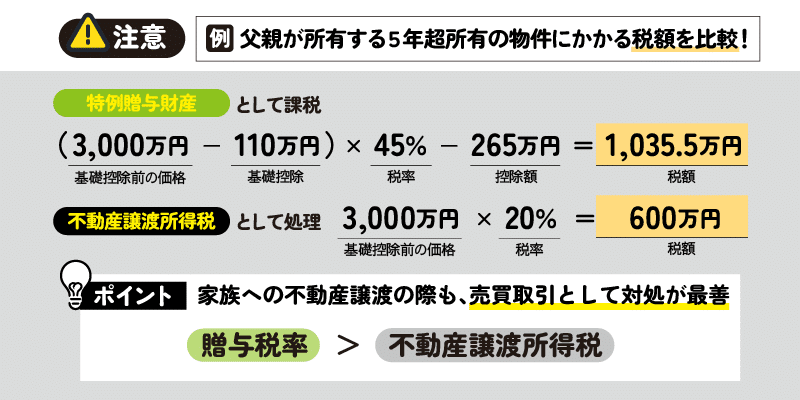

例えば、父親が所有する3, 000万円の不動産の所有者を息子の名義に変更し 、これを税務署が感知した場合 、特例贈与財産として、(3,000万円-110万円)×45%-265万円=1, 035.5万円の贈与税が息子に課税されてしまいます。

もし、これを本来の価額で売買取引し、父親が不動産譲渡所得税として処理した場合、売却代金から取得費や譲渡費用などの経費を引けるうえに、5年超所有の物件であれば税率は20%で済みます。

家族全体でみれば、贈与税の負担の方が大きくなります。

不用意な行動で贈与税を課税されてしまうことがないように注意しましょう。

税金をかけずに不動産の譲渡や贈与をするには?

無償で財産をあげるという、いわば善意でなされる行為にまで税金をかけられるのは、国民としては納得し難いのが正直なところです。

特に、親族間では助け合いの精神から財産を授受することは当然あり、思わぬところで課税される恐れがあります。

不動産関係で、どうしても贈与税をかけずに贈与をしたいときは、正規に用意された税制度を利用することで可能なこともあります。

以下、その方法を解説します。

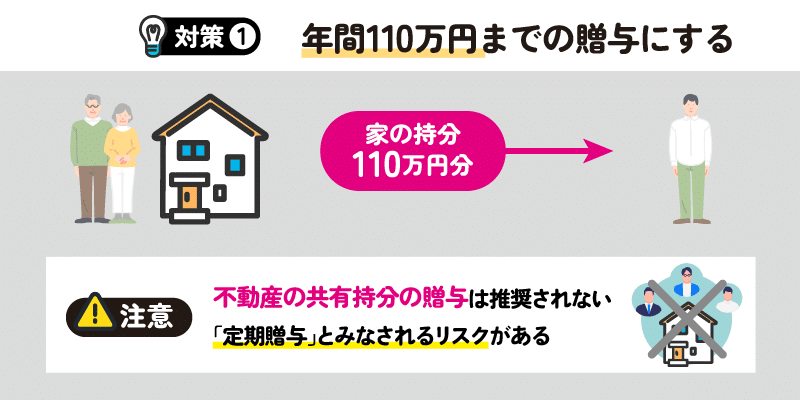

①年間110万円までの贈与にする

基礎控除枠を利用して、年間110万円までの贈与に止めておけば、贈与税はかかりません。

不動産の場合、共有持分として110万円までを設定して贈与する方法があります。

ただし、不動産の共有状態は一般的に推奨されないことと、毎年毎年同じ額の贈与を繰り返していると、税務署から「定期贈与」とみなされる危険があります。

定期贈与としてみなされてしまうと、たとえ毎年少しずつ贈与していても、実際はまとまった額を贈与することが本来の目的であったはずだとして、総額から1回分の基礎控除分を引いた残りの額に贈与税を課税されてしまいます。

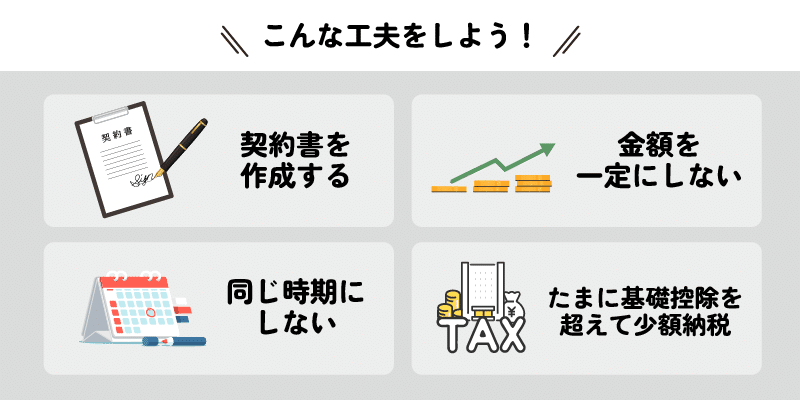

基礎控除を利用した贈与を行うには、他にも以下のような工夫が有効です。

- 毎回契約書を作成する

- 毎回の贈与金額を変える

- 毎回の贈与時期を変える

- たまに、あえて基礎控除を超える贈与をして少額の贈与税を納める(証拠を残して税務署をけん制する効果がある)

これらの工夫を行う際は、税金方面に詳しいファイナンシャルプランナーや税理士などに相談して進めてください。

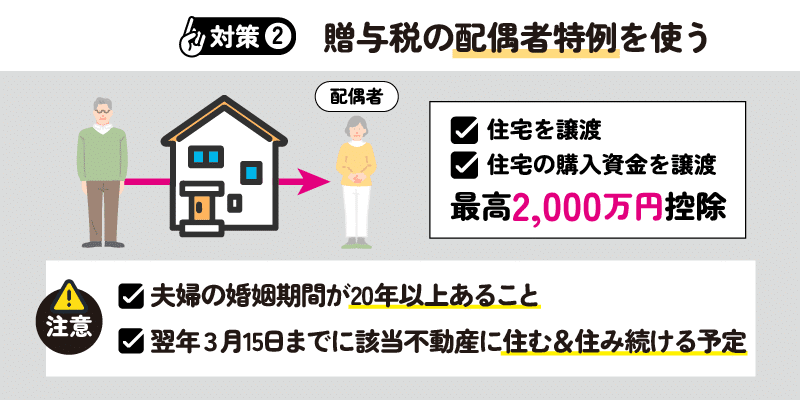

②贈与税の配偶者特例を使う

配偶者は贈与税においても特別に優遇されていて、居住用不動産または居住用不動産の取得資金を贈与された場合、最高2,000万円を控除することができます。

この制度は基礎控除とは別枠で利用できるので、最大で2,110万円の非課税枠があるということになります。

ただし、適用されるためには以下の要件をクリアする必要があります。

- 夫婦の婚姻期間が20年以上あること

- 贈与を受けた年の翌年の3月15日までに贈与を受けた居住用不動産もしくは贈与された金銭で購入した居住用不動産に住んでおり、その後も住み続ける見込みであること

なお、この配偶者特例は、同じ配偶者からの贈与については一生に一度しか適用を受けられません。

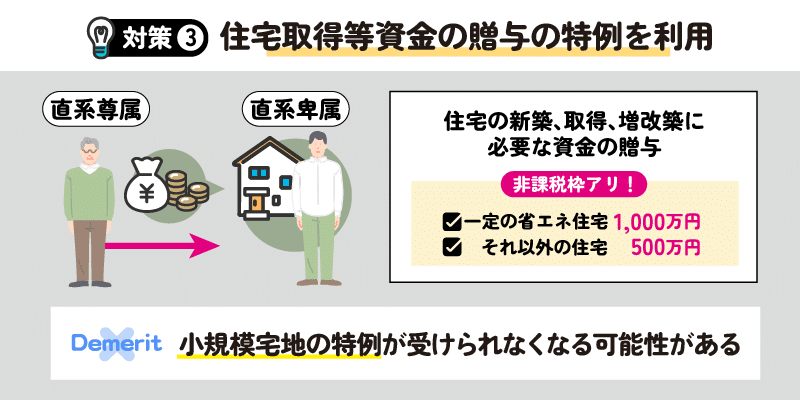

③住宅取得等資金の贈与の特例を利用する

父母や祖父母など直系尊属から子や孫など直系卑属に対して、住宅の新築、取得、増改築に必要な資金の贈与が行われた場合に一定の非課税枠を利用できる制度です。

この制度は、当該住宅の取得などにかかる契約の時期によって非課税枠が変わる仕組みで、令和4年1月1日から令和5年12月31日までの住宅取得などの贈与において、一定の省エネ住宅は1,000万円、それ以外の住宅は500万円までが非課税になります。

この特例は人気があり利用者も多いですが、将来の相続の際に大きな減税を受けられる小規模宅地の特例が受けられなくなる可能性が出てくるなどデメリットもあるので、利用の際は税金に詳しい専門家に相談してください。

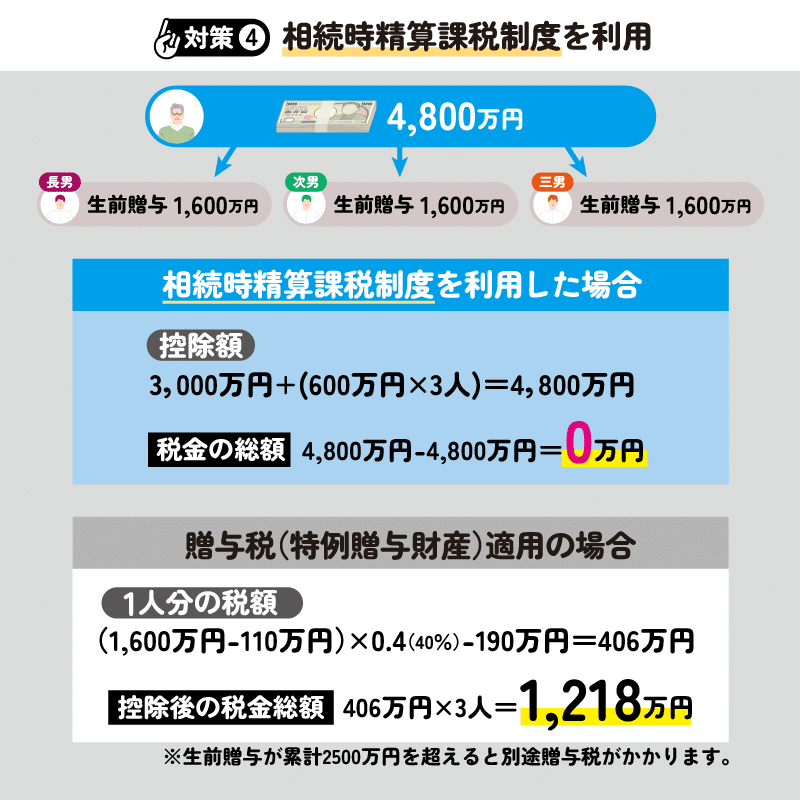

④相続時精算課税制度を利用する

この制度は、被相続人が生前に行った贈与(生前贈与)について、最高2,500万円までを繰り延べて贈与税がかからないようにし、相続時に相続財産と合わせて清算する制度です。

2 500万円までの生前贈与には贈与税がかかりませんが、これは非課税になるのではなく将来に繰り延べられるだけです。

将来の相続時に相続財産が少なく、生前贈与分を加えても相続税の基礎控除(3,000万円+600万円×法定相続人の数)に収まれば、生前の贈与分が結果として課税されなくなる可能性があります。

ただし、以下2つに注意する必要があります。

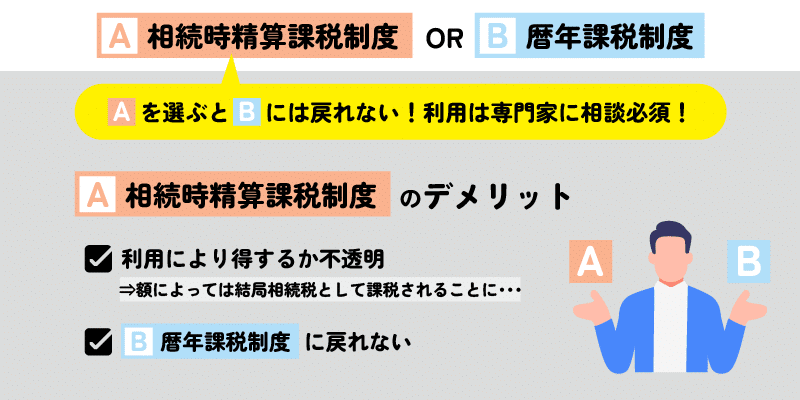

- 相続財産が多く基礎控除を超える場合は結局相続税として課税されてしまうこと

- 相続時精算課税制度を利用すると年間110万円までの非課税枠が利用できる暦年課税制度に戻れないこと

相続時精算課税制度は暦年課税制度と選択制となっているため、どちらか一方しか利用できず、一度相続時精算課税制度を利用すると、二度と暦年課税制度に戻れなくなります。

※令和6年以降は、相続時精算課税制度にも毎年110万円の基礎控除が新設されます。

相続時精算課税制度は、利用自体が有利になるかどうか不透明であることと、暦年課税制度に戻れなくなるというリスクの大きい制度ですので、利用にあたっては専門家と綿密な相談が必要です。

不動産売却と贈与税のまとめ

今回は、不動産の取扱いで贈与税が関係するケースについて解説しました。

贈与には、民法上の概念と税法上の取扱いに開きがあります。これを踏まえたうえで、税務署の視点に立って考えると贈与税がかかるリスクを減らせます。

売買か贈与かなど形式的な見方ではなく、実質的な利益が発生しているか?という視点で捉える理解しやすいでしょう。

一般人では予想しづらい考え方で贈与税が課税されてしまうこともあるので、特に親族間で財産のやり取りをする際は慎重に進める必要があります。

贈与税は基本的に「たなぼた式」で苦労せず得た財産が課税対象になるので、税率はかなり高い傾向にあります。

場合によっては贈与を受けた側が重い負担を背負うことになるので、不動産も含めて親族間で財産関係の話し合いをする際にはファイナンシャルプランナーや税理士の助言を得ておくと安心です。